РАЗВИТИЕ ПЕРЕДОВЫХ ПРАКТИК ОТВЕТСТВЕННОГО ИНВЕСТИРОВАНИЯ

Глобальные тенденции указывают на изменение инвестиционных стратегий и ориентиров инвестиционных компаний и финансовых институтов. Приверженность эмитентов принципам устойчивого развития становится одним из важных факторов, определяющих выбор объектов для инвестирования. Будучи участником Инициативы SSE, Биржа разделяет принципы ответственного инвестирования и создает возможности для расширения данной практики в России.

Надежность информации об эмитентах

FN-EX-410a.3

ПАО Московская Биржа занимает соответствующую международной практике позицию в отношении публичного раскрытия информации компаниями, получающими листинг, финансовых, производственных и ESG-данных, а также относительно изменений, которые могут повлиять на цену акций.

3-3

В 2023 году ПАО Московская Биржа актуализировало Правила листинга, в которых определены условия и порядок размещения на торговой площадке и правила делистинга различных видов ценных бумаг, а также другие вопросы. В соответствии с документом, для включения ценных бумаг в котировальный список предъявляются следующие требования:

- соответствие таких ценных бумаг требованиям законодательства Российской Федерации, в том числе нормативным актам Банка России;

- регистрации проспекта ценных бумаг (проспекта эмиссии ценных бумаг, плана приватизации, зарегистрированного в качестве проспекта эмиссии ценных бумаг) в случае, если в соответствии с законодательством Российской Федерации для публичного обращения ценных бумаг требуется такая регистрация;

- принятие на себя эмитентом обязанности по раскрытию информации в соответствии с требованиями Закона о рынке ценных бумаг, иных нормативных правовых актов Российской Федерации, в том числе нормативных актов Банка России;

- принятие на себя эмитентом российских депозитарных расписок, удостоверяющих право собственности на определенное количество ценных бумаг иностранного эмитента, удостоверяющих права в отношении акций или облигаций иностранного эмитента, обязанности раскрывать информацию об эмитенте иностранных акций или облигаций в соответствии с требованиями законодательства Российской Федерации о ценных бумагах.

Биржа проводит экспертизу ценных бумаг, в отношении которых подано заявление, на предмет соблюдения эмитентами требований листинга Биржи. При подготовке экспертного заключения Департамент листинга учитывает поступившие на Биржу официальные документы, раскрытую или представленную эмитентом информацию, сообщения, размещенные на сайтах компетентных (регулирующих) государственных органов и организаций (СРО; расчетного депозитария; рейтинговых агентств; организаций, специализирующихся в области экспертизы экологических и социальных проектов, и т. д.), а также может учитывать сведения, полученные из средств массовой информации (СМИ), и иную информацию.

Биржа контролирует соответствие деятельности эмитентов требованиям листинга. В случае выявления нарушения указанных требований Биржа имеет право установить срок для его устранения или принять решение о делистинге ценных бумаг.

НКЦ руководствуется Правилами клиринга на фондовом рынке, рынке депозитов и рынке кредитов.

В 2021 году Банк России опубликовал информационное письмо о рекомендациях по раскрытию публичными акционерными обществами нефинансовой информации, связанной с деятельностью таких обществ: компаниям рекомендовано на добровольной основе раскрывать информацию по аспектам устойчивого развития и ESG-факторам, включая вопросы корпоративного управления, экологической и социальной результативности. ПАО Московская Биржа поддерживает инициативу Банка России.

Сектор устойчивого развития

3-3

ПАО Московская Биржа в сотрудничестве с Минэкономразвития России в августе 2019 года создало Сектор устойчивого

Цели создания Сектора устойчивого развития:

- содействовать привлечению компаниями, государственными органами и другими эмитентами средств на реализацию экологических и социальных проектов;

- создать условия для привлечения иностранных инвестиций в российские облигации;

- предложить инструментарий для финансирования инициатив в рамках национальных проектов и в соответствии с Указом Президента Российской Федерации от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года».

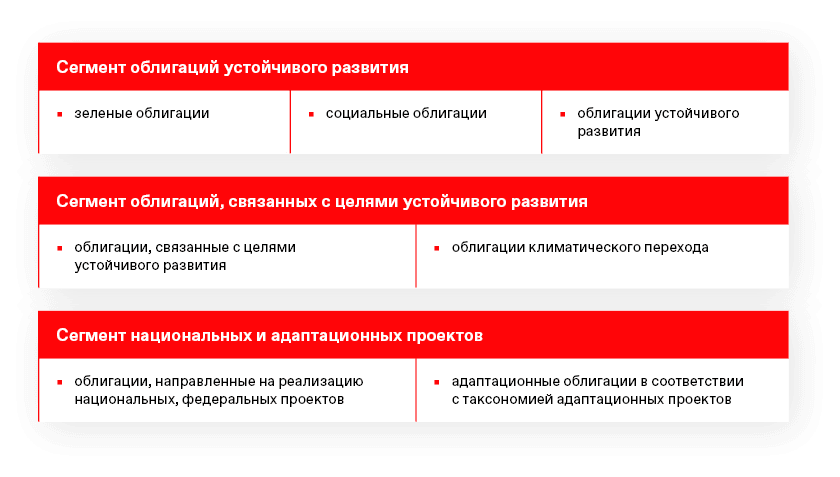

С 2023 года Сектор устойчивого развития включает в себя следующие сегменты:

- сегмент облигаций устойчивого развития, в который включаются зеленые, социальные и облигации устойчивого развития;

- сегмент облигаций, связанных с целями устойчивого

развития, – включает облигации, связанные с целями устойчивого развития, и облигации климатического перехода; - сегмент национальных и адаптационных проектов.

Принципы включения облигаций в Сектор устойчивого развития

FN-EX-410a.4

Сегмент | Требования | Требования к раскрытию |

|---|---|---|

Сегмент облигаций устойчивого развития |

|

|

Сегмент облигаций, связанных с целями устойчивого развития |

|

|

Сегмент национальных и адаптационных проектов | Для национальных проектов:

| Отчет о целевом использовании средств |

Для адаптационных проектов:

|

Правила листинга

Для рассмотрения вопроса о включении выпуска в Сектор устойчивого развития эмитенту необходимо представить следующие документы:

- заявление о включении в Сектор;

- заключение внешнего верификатора;

- обязательство не реже одного раза в год в течение периода обращения облигаций раскрывать информацию о надлежащем использовании привлеченных средств;

- для сегмента национальных и адаптационных

проектов – решение органов и должностных лиц государственной власти, межведомственных комиссий в отношении выпуска облигаций, организации или инвестиционного проекта о соответствии задачам и результатам одного из национальных проектов.

Ключевые документы

- Правила листинга ПАО Московская Биржа

- Принципы социальных облигаций (англ. Social Bonds Principles)

- Принципы зеленого финансирования Международной ассоциации рынков капитала (англ. Green Bond Principles of the International Capital Market Association)

- Стандарт климатических облигаций Международной некоммерческой организации «Инициатива по климатическим облигациям» (англ. Climate Bonds Standard of the Climate Bonds Initiative)

- Таксономия ВЭБ.РФ (Национальная методология по зеленому финансированию ВЭБ.РФ)

- Таксономия адаптационных проектов (Постановление Правительства Российской Федерации от 21 сентября 2021 года № 1587)

- Департамент листинга

ESG-индексы

3-3

В рамках заключенного в марте 2019 года соглашения о сотрудничестве между ПАО Московская Биржа и РСПП проводится расчет индексов устойчивого развития – «Ответственность и открытость» и «Вектор устойчивого развития». Целями соглашения о сотрудничестве являются развитие и укрепление ответственной деловой практики российских эмитентов, повышение их инвестиционной привлекательности, а также содействие росту прозрачности эмитентов и укреплению доверия к ним со стороны инвесторов.

Состав баз расчета индексов пересматривается ежегодно по результатам анализа РСПП отчетности крупнейших российских компаний. Значения индексов публикуются на сайтах Биржи и РСПП, а также ежедневно транслируются через информационные агентства.

В феврале 2023 года Московская Биржа в партнерстве с агентством RAEX начала расчет новых индексов акций в области устойчивого развития: «Индекса

База расчета индекса формируется раз в год на основании списка эмитентов акций, допущенных к обращению на Московской бирже и занимающих ведущие позиции в ESG-ренкинге агентства RAEX. Значения индексов публикуются на ежедневной основе на сайте Биржи, а также транслируются через информационные агентства.

Ключевые документы

- Методика расчета индексов устойчивого развития

МосБиржи – РСПП, 2021 - Методика расчета Индекса МосБиржи российских корпоративных еврооблигаций «

РСХБ – РСПП – Вектор устойчивого развития», 2020 - Методика расчета Индексов акций

МосБиржи – RAEX ESG

- Департамент биржевой информации и технологических услуг

ESG-БПИФы

3-3

ESG-БПИФы строят свои инвестиционные стратегии и определяют структуру активов на основе соответствующих биржевых индексов устойчивого развития ПАО Московская Биржа. Приобретая паи ESG-БПИФа, инвестор получает доступ к диверсифицированному портфелю, сформированному из наиболее успешных российских компаний, приверженных принципам устойчивого развития, и может самостоятельно управлять паями. БПИФы являются российским аналогом Exchange Traded Funds (ETF), которые в мире наиболее востребованы частными инвесторами.

Ключевой документ

- Правила проведения торгов на фондовом рынке ПАО Московская Биржа

- Департамент рынка акций

Сектор Роста

3-3

Начиная с 2017 года Группа «Московская Биржа» успешно реализует проект «Сектор Роста».

Целью проекта является привлечение финансирования в наиболее перспективные компании малого и среднего бизнеса. Основная задача Сектора состоит в содействии реализации Национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы». В Секторе уже построена развитая экосистема, включающая:

- правила вхождения в Сектор, в том числе в систему управления рисками при отборе компаний;

- круг партнеров (институтов развития);

- сеть организаций, оказывающих профессиональные услуги;

- инструменты государственной поддержки.

Сектор Роста Биржи получает государственную поддержку, предусмотренную Постановлением Правительства Российской Федерации от 30 апреля 2019 года № 532, включая компенсацию части затрат на выпуск облигаций и части расходов по договорам о присвоении кредитного рейтинга.

Инструменты поддержки компаний в Секторе Роста

- Субсидирование ставки купона по

облигациям – в размере 70 % от ключевой ставки Банка России. - Субсидирование затрат на выход компаний на фондовый

рынок – не более 2,5 млн рублей. - Якорные инвестиции от АО «МСП Банк» и участие банка в качестве соорганизатора облигационных выпусков.

- Гарантии/поручительства по облигационным выпускам от Корпорации МСП (до 1 млрд рублей).

- Содействие территориальных подразделений Банка России в организации мероприятий для эмитентов.

- Отмена платы за листинг для субъектов МСП при размещении облигаций объемом до 400 млн рублей до конца 2024 года.

Правила листинга

Основные требования к субъектам МСП включают следующие положения.

Срок существования эмитента на момент включения должен составлять не менее трех лет.

Выручка эмитента должна составлять не менее 120 млн рублей. Предельное значение выручки эмитента при выпуске

При выпуске облигаций:

- объем выпуска должен составлять не менее 50 млн рублей;

- наличие кредитного рейтинга не ниже

ВВ– по российской шкале или поддержки от одного из институтов развития (гарантии (поручительства) от Корпорации МСП, якорных инвестиций от АО «МСП Банк»).

Приоритет отдается:

- субъектам МСП;

- компаниям, показывающим рост финансовых результатов;

- промышленным компаниям;

- компаниям, имеющим экспортные доходы;

- компаниям, получившим поддержку от Корпорации МСП, АО «МСП Банк», Фонда развития промышленности (ФРП), Российского экспортного центра (РЭЦ) или Российского фонда прямых инвестиций (РФПИ).

Отбор компаний и система управления рисками

Компании, желающие войти в Сектор Роста, должны соответствовать ряду критериев. Каждый новый эмитент должен пройти процедуру «Знай своего клиента» (англ. Know Your Customer, KYC), в рамках которой специалисты департаментов ПАО Московская Биржа проводят проверку претендента по параметрам наличия рисков. При обнаружении потенциальных рисков бумаги эмитента направляются на рассмотрение Комитета Совета Сектора Роста, который принимает рекомендательное решение.

Многие компании малого и среднего бизнеса попадают в Сектор Роста при получении поддержки от партнеров (например, гарантии или поручительства от Корпорации МСП, якорных инвестиций от АО «МСП Банк» или субсидирования процентной ставки по купону), что снижает риски дефолта.

Рынок инноваций и инвестиций

3-3

С 2009 года на Бирже успешно функционирует Рынок инноваций и инвестиций (РИИ), который был создан для содействия привлечению инвестиций в инновационный сектор российской экономики.

Ключевой документ

- Правила отнесения акций и облигаций российских организаций, а также инвестиционных паев, обращающихся на организованном рынке ценных бумаг, к ценным бумагам высокотехнологичного (инновационного) сектора экономики, утвержденные Постановлением Правительства Российской Федерации от 22 февраля 2012 года № 156

- Управляющий директор по взаимодействию с эмитентами и органами власти

- Комитет по развитию рынка инноваций и инвестиций

- Координационный совет по рынку инноваций и инвестиций

Правила листинга

Основные правила листинга включают следующие требования:

- рыночная капитализация компании не менее 500 млн рублей;

- сфера деятельности: телекоммуникации, интернет, программное обеспечение, разработка и производство полупроводниковых приборов, биотехнологии, фармацевтика, высокие технологии, наукоемкие технологии, новые материалы, энергоэффективность и другие направления;

- наличие у эмитента и (или) выпуска облигаций кредитного рейтинга одного из одобренных рейтинговых агентств;

- проспект ценных бумаг должен быть составлен в соответствии с требованиями российского законодательства и стандартами раскрытия информации;

- инвестиционный меморандум с более детальной информацией о финансовой и операционной деятельности компании, а также основными целями и планами по обеспечению потенциального роста.

Для инновационного сегмента требуется присутствие листингового агента (консультанта, брокера или инвестиционной компании, аккредитованной Биржей).

Инструменты поддержки компаний в Секторе РИИ

- Маркетинговые программы по продвижению ценных бумаг компаний в ходе IPO/SPO.

- Привлечение инвесторов, нацеленных на компании данного типа.

- IR-услуги и инструменты: презентации для инвесторов, роуд-шоу, вебинары.

- Информационно-аналитическая поддержка на основе ежемесячных отчетов РИИ.

- Доступ к пенсионным накоплениям: в соответствии с Положением Банка России № 580-П до 5 % портфеля пенсионных накоплений негосударственных пенсионных фондов может быть инвестировано в акции эмитентов, включенных в Сегмент РИИ-Прайм.

- Налоговые льготы для инвесторов.

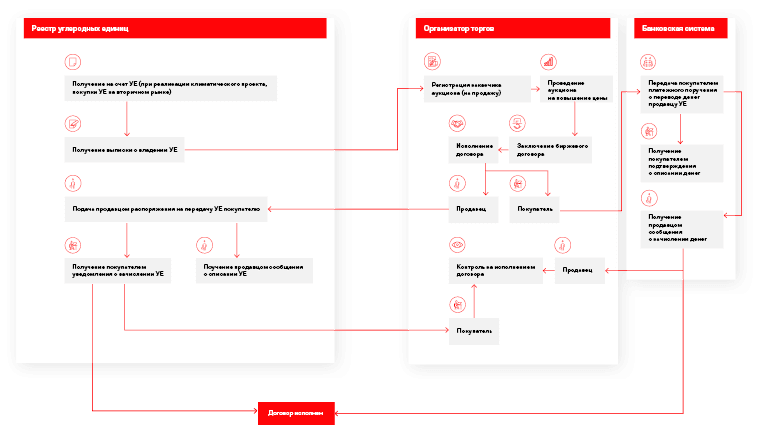

Рынок углеродных единиц

Биржа считает, что создание добровольного рынка углеродных единиц является одним из ключевых шагов на пути формирования реальных экономических стимулов для проектов декарбонизации в рамках обязательств Российской Федерации в соответствии с Парижским соглашением по климату, принятым 12 декабря 2015 года 21-й сессией Конференции сторон Рамочной конвенции ООН об изменении климата. Проект также необходим для сохранения конкурентоспособности компаний-экспортеров. Процесс перехода к низкоуглеродной экономике требует промежуточного этапа адаптации, в рамках которого инструментом регулирования выбросов являются климатические проекты. В результате их реализации образуются углеродные единицы, рынок торговли которыми способствует гармонизации экономических отношений между участниками товарных рынков при условии достижения международных договоренностей по правилам работы новых механизмов оборота.

3-3

Ключевой документ

- Федеральным законом от 2 июля 2021 года № 296-ФЗ «Об ограничении выбросов парниковых газов» предусмотрено создание реестра углеродных единиц, оператором которого должно быть юридическое лицо, уполномоченное Правительством Российской Федерации

По результатам проработки вопроса на площадке Минэкономразвития России было предложено создание инфраструктуры оператора реестра учета углеродных единиц на базе консорциума с участием ПАО Московская Биржа. Оператор создан на базе существующего юридического лица АО «Контур».

В задачи Биржи в рамках создания оператора реестра углеродных единиц входят:

- содействие оператору в сопровождении операционных процессов платформы оператора;

- участие в разработке методологических и нормативных документов, регламентирующих операционные процессы оператора, взаимодействие с клиентами реестра, а также с госорганами и международными организациями;

- разработка предложений по участию оператора в организации торговли углеродными единицами и реализация таких предложений совместно с другими сторонами.

Порядок регистрации углеродных проектов и углеродных единиц

Климатическим проектом может являться комплекс мероприятий, обеспечивающих сокращение (предотвращение) выбросов парниковых газов или увеличение их поглощения. Чтобы считаться климатическим, проект должен соответствовать следующим критериям:

- Не противоречить федеральному и региональному законодательству на территории, где реализуется проект, и осуществляться в соответствии с документами национальной системы стандартизации в области ограничения выбросов парниковых газов.

- Не приводить к увеличению выбросов парниковых газов или снижению уровня их поглощения за пределами проекта.

- Быть дополнительным по отношению к мероприятиям, направленным на выполнение предусмотренных законодательством Российской Федерации обязательных требований, действующих по состоянию на момент начала реализации проекта.

- Не быть следствием сокращения производства.

- Сокращение (предотвращение) выбросов парниковых газов и (или) увеличение их поглощения в течение срока реализации проекта не является результатом влияния факторов, не связанных с мероприятиями проекта.

- К климатическим относятся проекты в области низкоуглеродной энергетики, экономии ресурсов, эффективного обращения с отходами, устойчивого сельского хозяйства, а также лесовосстановительные проекты.

Регистрация проекта может быть проведена в реестре углеродных единиц до его непосредственной реализации.

Для выпуска углеродных единиц в обращение необходимо следующее.

- Зарегистрировать климатический проект в реестре углеродных единиц.

- В личном кабинете Единого портала государственных и муниципальных услуг (функций) направить заявление о выпуске углеродных единиц с приложением к нему следующих документов:

- документ, подтверждающий полномочия руководителя исполнителя климатического проекта или иного уполномоченного лица, подписавшего заявление о выпуске;

- отчет о верификации;

- заявление о выпуске вместе с прилагаемыми документами, которое подписывается усиленной квалифицированной электронной подписью и направляется оператору.

- После получения уведомления о выпуске углеродных единиц подать распоряжение о зачислении углеродных единиц на лицевой счет исполнителя климатического проекта.

- Оплатить услугу.

Углеродная единица и Единица выполнения квоты

Углеродная единица – верифицированный результат реализации климатического проекта, выраженный в массе парниковых газов, эквивалентной 1 т углекислого газа.

Единица выполнения квоты – верифицированный результат выполнения установленной квоты, выраженный в разнице между установленной квотой и фактической массой выбросов парниковых газов, эквивалентной 1 т углекислого газа.

Верификация климатического проекта

Верификация

Отчет о верификации предоставляется вместе с заявлением о выпуске углеродных единиц.

Продажа углеродных единиц на товарном аукционе

Для осуществления сделки купли-продажи углеродных единиц на товарном аукционе продавцу необходимо предоставить на Биржу выписку из реестра углеродных единиц, выданную кандидату/участнику торгов юридическим лицом, осуществляющим ведение реестра углеродных единиц в соответствии с действующим законодательством Российской Федерации, подтверждающую права кандидата/участника торгов на углеродные единицы и (или) единицы выполнения квоты в суммарном количестве не менее 50 единиц.